追蹤數據解讀RCEP 自貿四大關鍵趨勢

歷經7年談判,全球規模最大的自由貿易協定——《區域全面經濟夥伴關係協定》(RCEP)於2022年1月1日正式生效,成員國共佔世界人口近30%以及全球GDP超過三分之一。在全球經濟碎片化持續加劇之際,RCEP被寄予厚望。這項協定匯聚了亞太地區規模懸殊、制度各異的多元國家,展現出區域包容性合作的強大潛力與韌性。

實施至今3年以來,RCEP對亞太地區的貿易格局產生了哪些影響?又將如何重塑成員國之間的貿易模式?本文將根據香港大學亞洲環球研究所團隊建立的「RCEP Tracker」【註】,比較分析2020年首季至2024年第三季各RCEP成員的貿易表現,並總結出以下四大發展主軸:

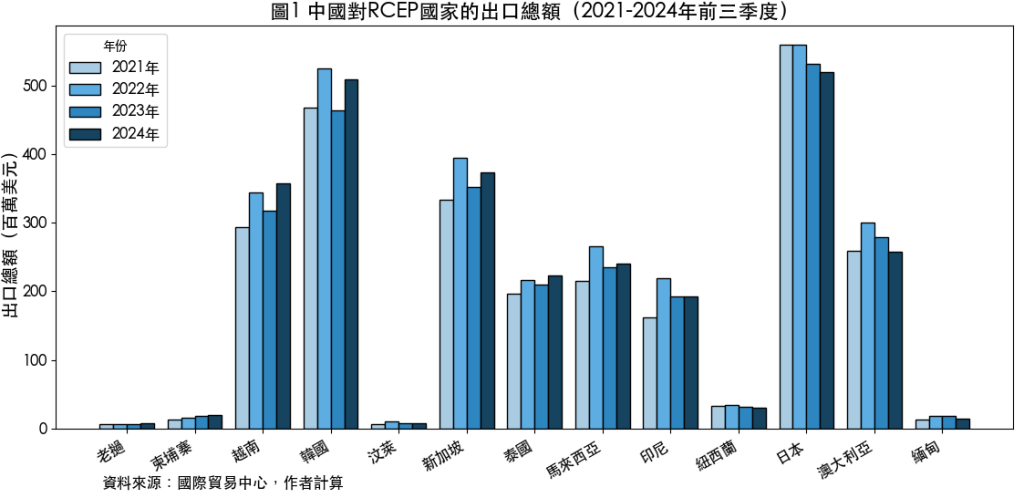

一、中國穩居RCEP區內最大出口國之位,但出口增長明顯放緩。雖然2024年對RCEP夥伴的出口在2023年衰退後稍有回升,然而整體動能仍顯疲弱。

二、日本持續推進貿易多元化策略,在加強與越南、馬來西亞等國合作的同時,有效降低對中國市場的依賴。綜觀2024年,日本對RCEP的整體貿易額略有下降。

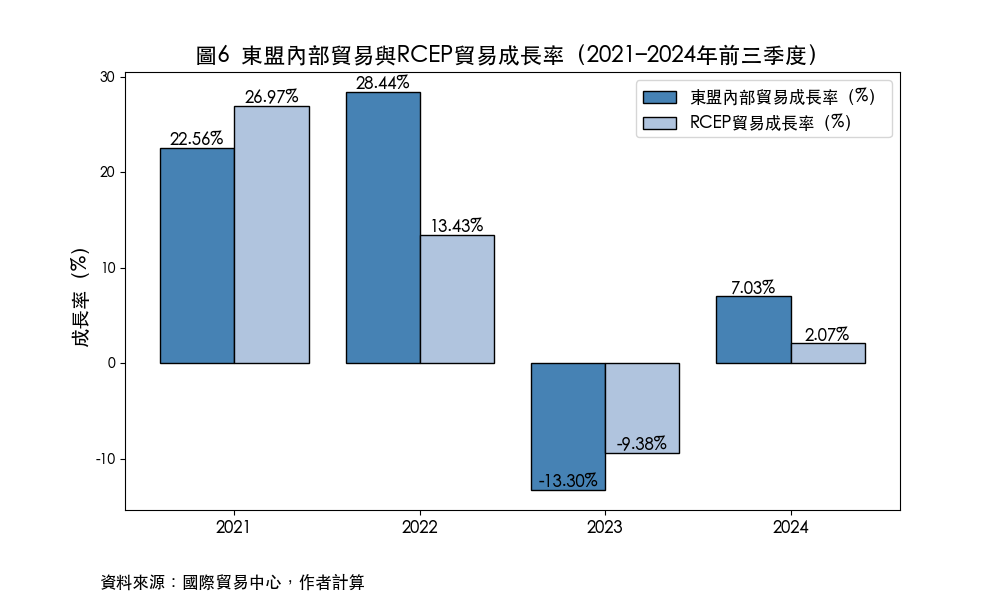

三、東盟內部貿易在經歷2023年的萎縮後,於2024年強勁反彈7%,反映出區域經濟整合逐漸深化,為成員國帶來新的增長動力。

四、RCEP成員與非成員國之間的貿易持續擴大。2024年,對非RCEP夥伴的出口增長達5%,總額為3.4萬億美元,增幅首次超過區內貿易。

趨勢一:中國對RCEP貿易增長放緩

中國作為RCEP的核心成員,一直在區域貿易中扮演主導角色。2024年首三季,中國對RCEP成員國的出口總額達27.6億美元,按年同期增長3.6%,在2023年8.5%衰退之後,貿易活動呈現穩步回升的趨勢。這一溫和復甦反映出中國與RCEP夥伴國的貿易關係已經調整,進入平穩階段。

新冠肺炎疫情後,中國對RCEP的出口於2021年錄得24.9%的爆發式增長,並在2022年延續強勁擴張。然而,隨着全球供應鏈重組、東盟國家製造業競爭力提升,2023年中國對RCEP的出口首次出現8.5%的負增長。

2024年的小幅回升,伴隨着明顯的市場結構變化。一方面,中國對日本的出口已連續第二年下滑(2024年下降1.9%,2023年下降5.1%),反映日本積極推動供應鏈多元化,逐步減少對中國的依賴。另一方面,越南市場表現出色。中國對越南出口增長12.7%,一舉扭轉2023年7.5%的跌勢,凸顯越南在全球供應鏈中的地位持續上升。

在東盟區內,中國的貿易表現各異。老撾、柬埔寨及越南分別以17.7%、14.6%及12.7%的年增長率,成為中國出口增速最快的市場,可見中南半島國家經濟活力顯著提升。相比之下,新加坡、泰國等較成熟市場則維持約6%的穩定增長,印尼則僅微升0.3%。澳洲與緬甸因國內因素而出現需求萎縮,中國對這兩國的出口分別減少7.5%和17.6%。

值得注意的是,中國對南韓的出口於2024年強勁反彈9.6%,主要受惠於電子零組件及工業設備需求回升。這一變化與南韓製造業景氣回暖密切相關,亦印證了RCEP關稅優惠對高科技產業供應鏈的積極促進作用。

整體而言,儘管中國仍然是RCEP區域最大的貿易樞紐,但成員國彼此的貿易流向已趨多元化。這一變化既源於各國產業升級與供應鏈調整,也反映出RCEP框架下區域經濟整合的深化進程。

中國與RCEP夥伴國的貿易關係已踏上新台階。一方面,中國憑藉完備的產業體系與規模優勢,將繼續在機械設備與電子產品領域擔當關鍵供應者角色;另一方面,東盟國家則透過提升製造能力及簽署多元化貿易協定,逐步打破對單一市場的過度依賴。這種動態平衡的格局,預料將持續重塑RCEP區域未來的貿易版圖。

趨勢二:日本對RCEP貿易疫後波動漸緩

自2020年以來,日本與RCEP成員國的貿易關係呈現明顯的起伏波動。2021年,日本對RCEP國家的出口一度錄得23.2%的強勁增長,只是勢頭未能延續。2023年,出口總額更急跌13.3%,2024年進一步下降3.5%,反映區內需求持續降溫。

貿易格局的轉變,亦清晰地體現於日本與東盟市場關係的重構表徵。越南與馬來西亞市場韌性較強,日本對這兩國的出口維持穩定增長;反觀對泰國及印尼則分別大幅下滑11.8%和12.9%。菲律賓市場在經歷2023年19.1%的重挫後,2024年跌幅收窄至2.6%,呈現初步企穩的跡象。

這種多樣化趨勢,反映出日本供應鏈策略的調整方向。越南與馬來西亞得力於製造業發展蓬勃、生產成本較低,以及積極參與《全面與進步跨太平洋夥伴關係協定》(CPTPP)與RCEP等戰略性貿易協定,正逐步成為日本推動「中國+1」供應鏈多元化的重要據點。相較之下,泰國與印尼因生產成本上漲、政治局勢不明朗,以及經濟復甦緩慢等因素,在日本出口市場中的競爭力尤其遜色。

顯而易見,日本正致力降低對中國市場的依賴。2020年,中國佔日本對RCEP成員國出口總額的48%,為其區內最重要的貿易夥伴。至2023年,該比例降至41.7%,但在2024年則又稍升至42.8%。這種波動既反映出中國市場難以被完全取代的現實,亦顯露出日本在重塑貿易格局過程中所面臨的結構性制約。

趨勢三:東盟貿易增速超越RCEP整體

東盟區內貿易在2021和2022年維持攀升,2023年卻一度意外收縮13.3%,但隨即在2024年錄得7.03%的溫和復甦。此一起伏走勢反映出在面臨全球貿易放緩、供應鏈中斷等外部衝擊之際,部分東盟經濟體亦受制於內部需求疲弱的結構性問題。

縱使如此,東盟區內貿易的表現始終優於RCEP整體水平。2022年,東盟區內貿易的增幅甚至達RCEP區內貿易的兩倍【圖】,充分彰顯東盟區域經濟一體化的深化趨勢。即便東盟貿易在2023年與RCEP貿易同步下滑,但隨即在2024年實現7.03%的較強反彈,足證該區域抵禦外部衝擊的能力不斷提高。

東盟各成員國的表現亦存在明顯差異。越南在2021和2022年對東盟出口分別增長23.6%和26.2%,累計增幅逾50%,鞏固了其作為區域供應鏈關鍵節點的地位。出口雖在2023年下降7.63%,但在2024年則錄得3.92%的增長,貿易網絡正逐步適應新常態。

至於印尼、馬來西亞、新加坡的貿易表現,則尤見波動。出口額繼2021年21.2%與2022年39.6%的爆發式躍升後,在2023年卻驟降18.6%,2024年更進一步下滑8.0%。連續兩年的萎縮,或意味著三國間的貿易合作正面臨結構性挑戰。相比之下,泰國展現出較強的適應能力,繼在2022年創下548億美元的出口高峰,並於2023年下跌10.3%之後,又已在2024年回升5.5%,反映隨着區域投資與生產活動回暖,市場對泰國產品的需求亦漸恢復。

趨勢四:RCEP與非成員國貿易關係日趨深化

RCEP成員與非成員國之間的貿易往來持續展現蓬勃活力,2024年首三季的貿易總額高達3.37萬億美元,較2023年增長5%。這股強勢延續了2021年近30%的爆發式增長(當時受惠於疫後經濟復甦及全球需求激增),即便2023年在全球經濟下行壓力下曾短暫回落7%,但在2024年迅速反彈,仍充分彰顯RCEP經濟體的適應力及其全球貿易網絡的韌性。

南韓表現尤為亮眼,在2024年對非RCEP夥伴的出口額達2,890億美元,同比增長12.8%。自2021年錄得30.62%的驚人增幅以來,該國再次展現出其在全球市場深度整合的實力與韌性。

印尼的發展軌跡則較為波動,在2021和2022年,其出口分別飆升33.68%與35.1%,但至2023年則急劇逆轉,出口大跌16.01%,反映出全球需求放緩、供應鏈中斷及貿易政策調整等多重挑戰。儘管在2024年收復失地,出口微升3.14%,但復甦步伐明顯遜於區內其他主要經濟體。

整體而言,RCEP成員國在加速推進區域經濟整合的同時,亦積極拓展全球貿易網絡,發揮強大的外向型動能。RCEP正逐步從區域經濟增長引擎,邁向重塑全球貿易版圖的關鍵力量。

註: https://www.asiaglobalinstitute.hku.hk/rcep-trade-tracker

鄧希煒教授

港大經管學院副院長(對外事務)、馮國經馮國綸基金經濟學教授、亞洲環球研究所所長

陳陽女士

亞洲環球研究所研究員

(本文同時於二零二五年四月三十日載於《信報》「龍虎山下」專欄)