闡釋對香港經濟的五大認識誤區

日前,港大經管學院召集對經濟政策研究感興趣的學者,為香港的經濟未來出謀劃策。筆者和同事鄧希煒教授主動請纓,研究香港如何創造更多優質工作這一課題。筆者走訪了學術社群、金融圈以及產業界的多位朋友,交流彼此看法,發現其中對香港經濟所持觀點迥異,甚至多有誤解。筆者將之梳理為以下五大認識誤區,並一抒己見,逐點澄清。

誤區1: 經濟問題只須穩保本地生產總值(GDP)增長就能迎刃而解

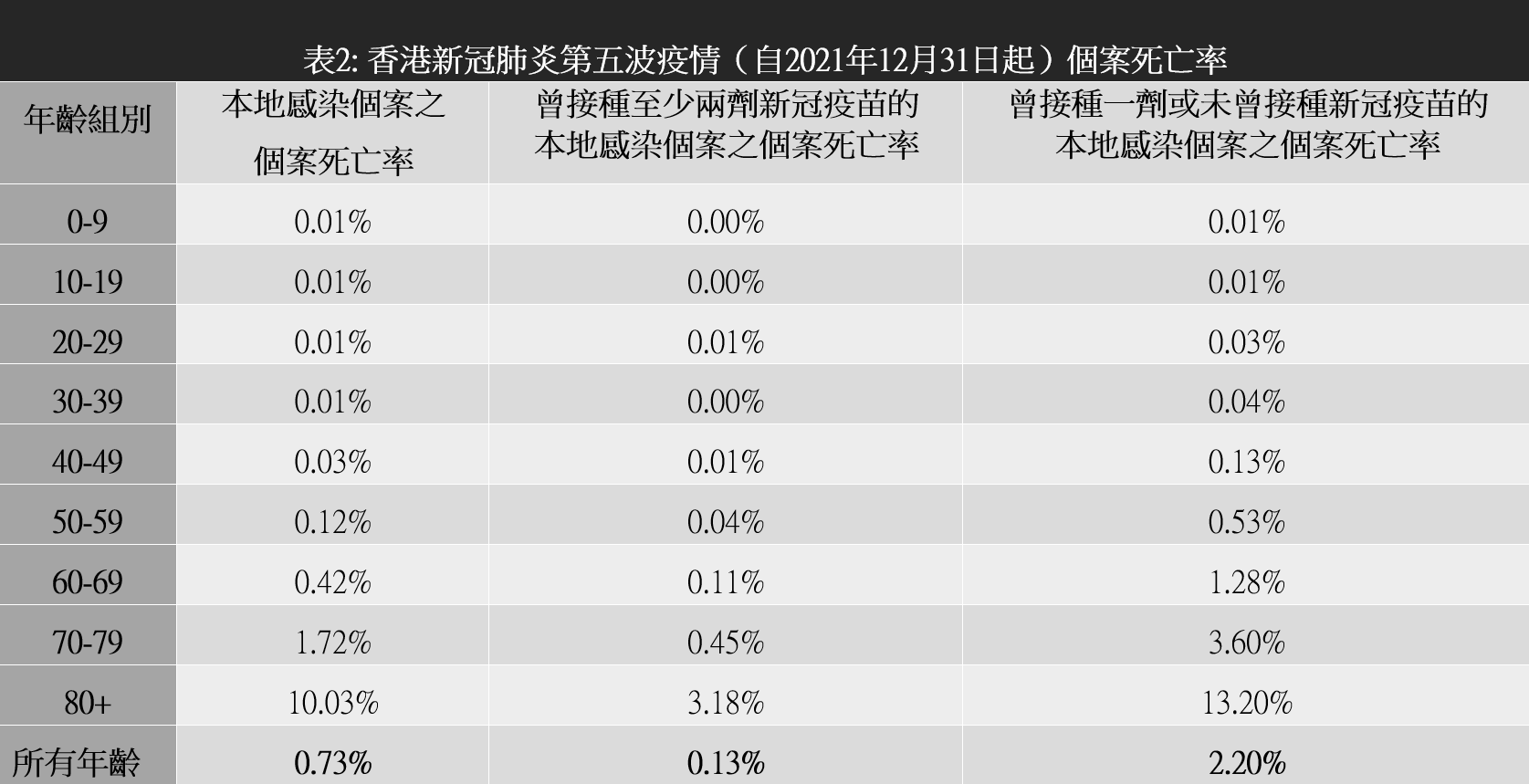

眾所周知,香港過去幾年遇到前所未有的挑戰,新冠肺炎疫情更令整體經濟雪上加霜,以致出現連連收縮的窘況。

有人樂觀地認為,只要疫情雨過天青,加上這些年積累的社會問題處理得當,本港經濟定能恢復穩健增長,相關問題也可一一迎刃而解。誠然,從金融、商機、就業等方面在疫情中的表現來看,特區確實家底厚實,疫後經濟復甦自是順理成章。

然而,絕對不容忽視的是根本結構性問題:現有產業基礎帶動不了社會共同富裕,同時又缺乏促進經濟持續向上、大規模創造優質工作的新產業。除非上世紀七八十年代香港經濟騰飛的奇蹟再現,否則大多數人收入停滯不前、貧富更趨懸殊等仍是棘手的難題;可惜高增長的黃金年代不可複製,港人不可能「躺贏」。

依筆者之見,應通過提升產業品質來實現經濟轉型,以金融業、高端服務業(包括專業服務和教育),以及新興科技產業(以醫療生物和資訊技術為核心)為三大支柱,來擴大優質工作在勞動力市場的比重。

誤區2: 香港在經濟上漸被內地城市取代

筆者認識的經濟本土派人士,常常埋怨內地城市挖香港經濟牆腳之餘,又生恐特區與內地城市競爭時落敗。這種心態大可不必。中國的全方位開放以及內地城市相繼崛興,無疑打破了香港在國際產品和資本進入中國市場的壟斷地位,但在生產要素自由流動、全球分工合作的大勢之下,經濟發達城市無一不飽受市場競爭的洗禮。值得慶幸的是,在過去幾十年的經濟演化中,香港形成了與內地所有城市截然不同的產業結構,並且擁有一籃子不可替代的獨特優勢,與內地城市並不存在經濟此消彼長的替代關係。

香港的產業結構在比較優勢的基礎上形成,內地城市偷不走香港的優質工作,而香港也生搬不來內地城市的企業。香港理應借助內地經濟的崛起,特別是粵港澳大灣區的聚集效應,來帶動自身經濟發展。除了一如過往,致力吸引外地企業來港融資上市,香港還須充分利用內地市場,解決本港因高端產品和服務需求不足而令供應受壓的問題。筆者一直強調,香港尤應借助內地的人力資本儲備,促進本港與大灣區內人才市場的融合,藉此克服經濟轉型的瓶頸。

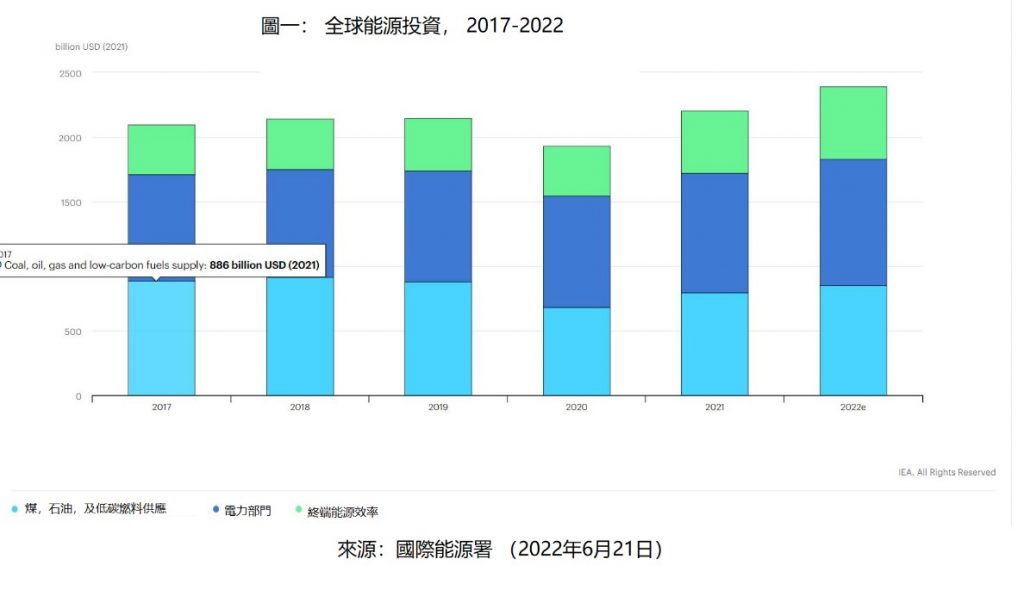

誤區3: 金融業仍是香港經濟和優質工作的主要引擎

過去幾年,儘管香港經濟屢受衝擊,金融業卻表現不俗,保持上升的勢頭。資料顯示,自2009年以來,金融業在GDP的比重從15%漸升至20%,而金融從業員的收入也遠遠高於全港平均工資水平。但若從帶動香港整體經濟的角度來看,金融業卻嫌守成有餘,創新不足。

香港金融業近兩年能夠逆流而上,很大程度上得益於中美關係僵化所導致的中資股回流。日後情況如何?其一,如果中美經濟徹底脫鈎,中國企業對國際資本的需求將會急劇下降,赴港融資也就無足輕重。其二,要是中美經濟重拾正軌,中國企業則未必選擇在港上市。可見目前靠中資股回流造成的金融旺市,並非長久之計。

金融業屬於供應鏈極短的行業,對其他經濟部門的溢出效應很小,不能像製造業那樣,可以在上下游企業形成聯動效應。目前,金融業相關職位在香港整體就業所佔比例約為10%,估計已達上限,很難再賴以創造大量優質工作,而必須靠升級服務業和高端科技型製造業。

眼下極為熱門的金融科技能否成為香港經濟的一個增長點,尚屬未知之數。金融科技能否在一個地方生根落地,關鍵不在科技,而在於靈活的金融制度以及恰到好處的監管。香港在這方面仍有很大的改善空間。

誤區4: 高科技產業對香港經濟無非錦上添花

過去10年,特區政府以及實業界人士雖已意識到,香港未能追趕上新一輪的科技革命,其科技產業的發展不僅比不上傳統的國際大都會,甚至落後於內地的新興城市。但不少人仍然認為,高科技產業純屬錦上添花,對香港經濟無關宏旨。香港的研究發展支出在GDP中的比重,雖已從2001年的0.5%增至2020年的1%左右,但仍遠低於新加坡(1.94%)、南韓(3.26%)和日本(2.82%);與北京(6.3%)、上海(4.1%)、深圳(4.2%)、廣州(3.2%)相比,更是望塵莫及。礙於「錦上添花」的思維,香港要借高科技產業實現經濟轉型,實在舉步維艱。

筆者認為,香港應把高科技產業的振興與經濟發展切實掛鈎。一些政府官員口中所謂「智慧城市」、「創意城市」,其實缺乏經濟發展的內涵。作為國家資訊產業布局的一部分,香港特區在資訊及通訊行業有一定基礎,但在數碼技術則毫無優勢。數碼產業或可為一些行業(如金融業)提供輔助性的技術支持,卻不太可能成為經濟主流。反而生物製藥、醫療器械以及新型材料堪稱實實在在的產業亮點。當務之急,社會須就足以帶動經濟發展的高科技產業達成共識。

誤區5: 經濟轉型應順其自然而毋須政府調控

自由經濟體的轉型,在市場競爭的過程中自會逐漸形成,政府不應橫加干預。此一觀點在香港深入人心。筆者也素來反對政府直接干預企業的生產;然而,針對香港經濟轉型以下三方面的特殊性,特區政府必須加大對經濟調控的力度。

首先,香港的經濟轉型涉及科技產業的發展和優質工作的創造,兩者都極具正面界外效應(positive externality),亦即對其他行業和職位帶來利益。私人企業追求利潤最大化,其投資決策不會主動內在化這些界外效應,導致研發不足、優質職位過少。這需要政府通過各種靈活的政策工具(如補貼、外判、研發合作),進行適當介入。在這方面,包括美國在內的自由經濟體都有諸多可以借鑑的經驗。

其次,儘管資金充裕,香港仍然缺乏發展創科產業的軟環境,創科投資始終未成氣候。令人大惑不解的是,香港擁有發達的金融業,也不乏敢於冒險的創業家,但專業的風險投資卻寥寥無幾,嚴重窒礙了初創企業的發展。這是科創軟環境不足的表現。香港的另一個軟肋是高科技專才儲備總量不足,人才市場缺乏流動性。解決這些問題,需要特區政府積極出台鼓勵創新的政策,幫助企業破除種種障礙,並且加大軟硬基礎建設的投資,以便吸引科技人才、風險資本和企業家。

最後,香港的經濟轉型離不開與內地合作,尤其是大灣區城市,關鍵在於特區政府與內地地方政府的協調互動。毋庸置疑,香港在經濟發展上先行一步,在體制上也佔優,但在經濟管理的某些方面卻比內地政府缺乏經驗。例如在引進跨國公司、吸引人才、扶持高科技等方面,特區政府不妨向上海、深圳等地取經。

筆者冀望本文的分析可收拋磚引玉之效,激發社會上心繫特區未來發展的各界人士廣泛討論,盡快為香港經濟轉型找到共同戮力的方向。

吳延暉博士

港大經管學院副教授(經濟學、管理及商業策略)

(本文同時於二零二二年八月十七日載於《信報》「龍虎山下」專欄)