香江失健筆 本港缺奇才

上周末,幾位朋友談起文壇現狀,大嘆香港連失健筆,人才凋零。去年年中倪匡仙逝,年底走了西西,今年年初劉紹銘過身;加上老病的、封筆的、歸隱的、出走的,昔日風流,盡被雨打風吹去。筆者好文,聽了心有戚戚。然而在大多數人眼裏,文人畢竟只屬少數,縱使文壇花果飄零,在社會上也僅能泛起一點漣漪。

香港正當一片搶人才的熱潮,文化圈的損失看來無足輕重,至少不是當務之急。這種想法,似乎無可厚非,但其實不然。一個城市的文化底蘊和創造力,決定其氣質風貌,對吸引人才可謂舉足輕重。

投才所好 文化吸力

人力資本是經濟學的核心概念。經濟學家研究各種人力資本的載體,包括體力勞動者、技術工人、企業家、商人、職業經理人、科技工作者等等,唯獨欠缺文化人和藝術家。這主要是因為這個群體的投入產出方式難以衡量,無從客觀釐定,並非他們對經濟活動不重要。武俠小說一代宗師金庸以及粵語流行曲教父黃霑,為香港所創造的經濟價值並不亞於商業大亨或者金融巨擘。更重要的是,文藝領域的奇才足以影響其他領域的人才對一個城市的偏好。

每年年初是本地大學經濟院系向全球廣發英雄帖,大舉招聘教授的季節。來香港的應聘者,往往也是新加坡幾所大學的重點關注對象。獅城和本港的科研實力旗鼓相當,大學老師薪酬接近,在城市環境和生活質量上差別不大。決定勝負的,離不開與文化相關的軟環境。領略了香港的美食美景之後,應聘者難免會問,最近有哪些音樂名家前來演出,哪位本地作家的新著作面世,發生了什麼風雅的奇聞逸事?

一個城市的文化氛圍,不僅對大學招聘至關重要,對搶奪其他領域的人才也不容忽視。多倫多大學的佛羅里達(Richard Florida)教授曾經寫過一本頗有影響力的書,名為《創意階層的興起》(The Rise of the Creative Class)。他認為,以高科技和文藝工作者為中心的創意階層,是現代城市活力的源泉,也是經濟增長的引擎。然而,這個階層恰恰是飛來飛去的人群,正是「揀盡寒枝不肯棲」。要讓這些人棲居下來,一個城市必須富有創造性的精神特質(creative ethos),而這些人的積極參與,則又進一步鞏固城市的創意文化。當創意階層在社會上佔一定比例,這個城市就會脫胎換骨,一飛沖天。

創意文化 追本溯源

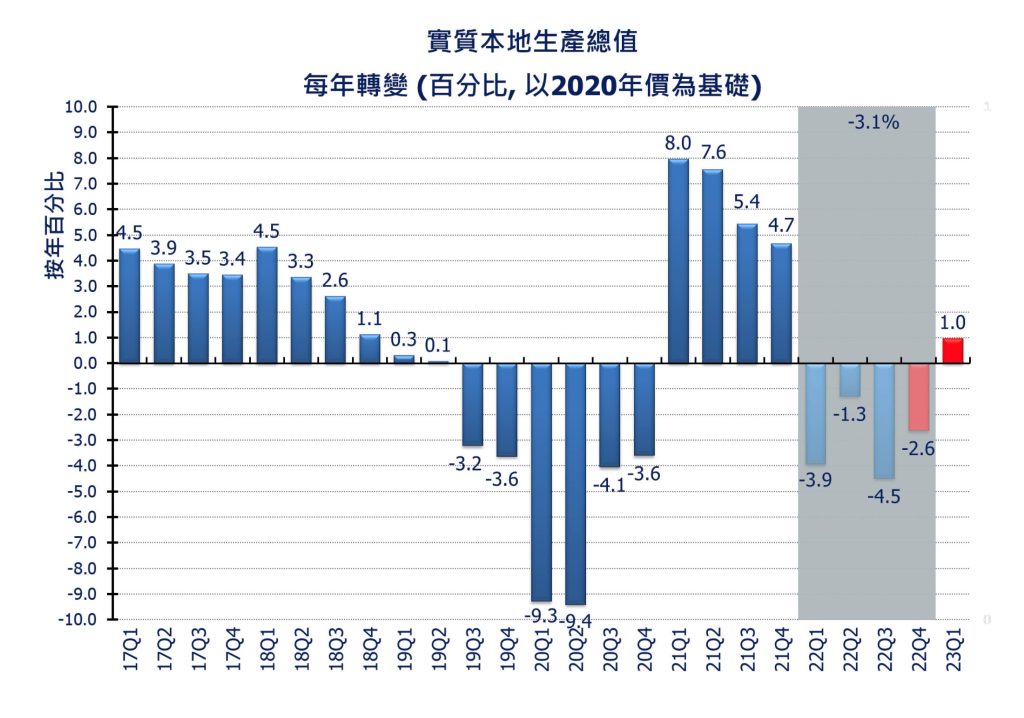

佛羅里達教授的想法跟所謂的快樂學習法一樣,自然極為誘人,也切中不少經濟高速增長城市的文化願景。近年來,內地主要城市的政府紛紛提出發展文化產業、興建創意園的綱領。特區政府在這方面算是先行一步,從2000年開始,就陸續推出創意智優計劃和文化發展基金等計劃,銳意把香港打造成亞洲的創意之都。時至2020年,創意產業的增加值約佔香港本地生產總值的2.3%。儘管這個比例不盡如人意,特區政府不減對創意產業的支持,但不得不審視的問題是,香港發展創意經濟的根基在哪裏?

由於高度的商業化和文化的獨特性,香港在許多內地人眼裏一直是文化的荒郊野嶺;就算有文化,也僅僅限於金庸、古龍、倪匡,以及眾多娛樂明星創造的通俗文化。20年前,筆者第一次來港,就是戴着這樣的有色眼鏡。在出差的最後一天,正準備到時代廣場買一支數碼錄音筆,剛好路過銅鑼灣的商務印書館,抱着開卷有益的心理進去閒逛。不料這一駐足竟讓筆者對香港文化界大為改觀。

記得當時在書店連站六七個小時,翻閱一本又一本張五常、林行止的大作,最後又意猶未盡地看了半本董橋,外加半本跟香港淵源頗深的陳之藩。離港之時,錄音筆沒買成,港產墨客騷人大大小小的著作倒是買了一堆。回到內地與文友特別舉行了一次閱讀會,大夥從此不再宣稱香港為文化荒漠。

此後的很長一段時間,每次來港,筆者總能驚喜地發現本地文化的耀眼之處,從文學到音樂影視,以至視覺藝術,都頗有獨到之處。難能可貴的是,香港文藝的創造力並非來自廟堂,而更多的是源於民間,為行走江湖之中的奇才所創。這樣的文化產品,根基更深,原創性更強,影響力也更廣。

另闢蹊徑 廣納人才

香港在文化方面的創造力,固然得益於百年來的中西交匯,更歸功於社會自由開放之風。過去數十年,香港一直是兩岸三地文化人的聚散地,南來北往中,碰撞出林林總總的新想法和新思維。

近幾年中西摩擦增多,交流減少,加上粵語文化萎縮,本港人才流失,文化的原創力也就減弱了許多。這也許是創意行業未能蓬勃發展的一個原因。事實上,業界所急需的不是政府的資金扶持,而是新的文化創造者。

為了應對各地搶人才的競爭,特區政府去年底推出「高端人才通行證(高才通)計劃」。儘管近日出現了有案底科技人員一度輕易獲批、內地人藉此來港生育等爭論,政府招賢納士的決心和舉措還是可圈可點。是項計劃的標準一看學歷,二看金錢,未免過於狹隘,有人甚至質疑,特區政府到底是愛才還是愛財。在筆者看來,「高才通」的標準適用於科技和財經人才,卻難以適用於其他範疇的人才,尤其是文化人才。

特區政府不妨另闢蹊徑,開通引進文化人才的特殊通道。當然,這是短期的權宜之計;長遠而言,理應努力營造自由多元、兼容並蓄的文化氛圍,以便培育本港和吸引外地的文化奇才。

吳延暉博士

港大經管學院經濟學、管理及商業策略副教授

(本文同時於二零二三年三月八日載於《信報》「龍虎山下」專欄)